Возможно, Россия – не первая страна, которая приходит на ум, когда говорят о зеленой экономике. Вместе с тем в России озабочены изменениями, которые происходят в общественном сознании и глобальной климатической и энергетической повестке.

Для развития зеленой экономики Россия предоставляет налоговые стимулы, о которых речь и пойдет в настоящей статье. В статье рассмотрены три категории налоговых стимулов:

- Снижение налога на прибыль за счет повышенной амортизации основных средств;

- Предоставление налогового кредита; и

- Освобождение от налога на имущество юридических лиц.

1. Снижение налога на прибыль за счет повышенной амортизации основных средств

Амортизация – это потеря изначальной ценности чего-либо вследствие износа. Возьмем простой пример с инвестициями в постройку ветрогенератора. Ветрогенератор будет работать и приносить пользу компании какое-то время, параллельно устаревая и изнашиваясь. Поскольку он является основным средством компании, то через какое-то время он должен быть заменен. НК РФ учитывает необходимость замены основных средств и позволяет относить уже понесенные на приобретение оборудования расходы к расходам компании, которые будут уменьшать ее прибыль и, соответственно, налог на прибыль.

В целях стимулирования внедрения объектов с высокой энергоэффективностью Налоговой кодекс Российской Федерации (НК РФ) предусматривает повышенный коэффициент амортизации определенных объектом. Согласно пп. 4 п. 1 ст. 259.3 НК РФ налогоплательщик вправе применить к основной норме амортизации специальный коэффициент, но не выше 2, отношении амортизируемых основных средств, относящихся к объектам из Перечня объектов и технологий, которые относятся к объектам и технологиям высокой энергетической эффективности, утвержденного Постановлением Правительства.

Указанный перечень включает такие объекты, как: солнечные батареи, ветрогенераторы, электродвигатели с высоким (>92%) КПД, нефтяные насосы с КПД не менее 55%, и многие другие.

Как это работает.

Чтобы компания могла относить расходы на амортизацию объекта и тем самым снижать налогооблагаемую прибыль, должны одновременно выполняться три условия:

- Первоначальная стоимость должна быть выше 100 тыс. руб.;

- Срок полезного использования должен превышать 12 месяцев; и

- Объект должен использоваться для извлечения дохода, при этом срок полезного использования объекта определяется в Постановлении Правительства РФ «О Классификации основных средств, включаемых в амортизационные группы». Например, ветрогенератор относится к электростанциям и входит в девятую группу, что предполагает его использование в срок от 25 до 30 лет включительно.

Допустим, срок полезного использования ветрогенератора составляет 25 лет, а его первоначальная стоимость – 1 млн. руб. Тогда чтобы по истечении срока полезного использования можно было приобрести новый генератор, каждый год можно относить на расходы 4% от первоначальной стоимости (1/25 = 4%). Значит, по общему правилу каждый год можно было бы относить 40 тыс. руб. на расходы и уменьшать налоговую базу на эту сумму. Благодаря повышающему коэффициенту каждый год можно относить на расходы 8% от первоначальной стоимости, то есть по 80 тыс. руб. в год. Тем самым в течение целых 12 лет (80 тыс.*12 = 960 тыс. руб) можно будет уменьшать налоговую базу.

В действительности амортизация начисляется помесячно, но для целей упрощения подсчетов и понимания сути в данной статье мы начисляли амортизацию по годам.

2. Предоставление налогового кредита

Кредит на инвестиции

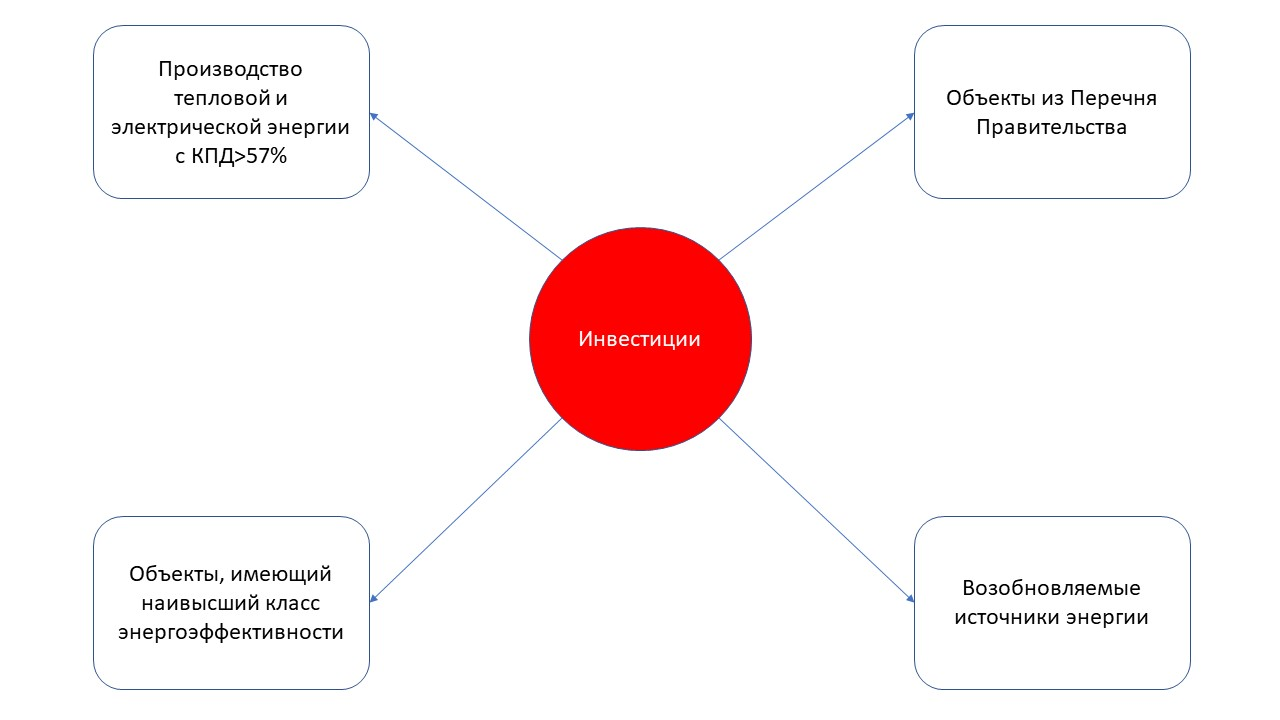

Согласно пп. 5 п. 1 ст. 67 НК РФ инвестиционный налоговый кредит предоставляется налогоплательщику, если он инвестирует в создание объектов, имеющих наивысший класс энергоэффективности, либо если инвестиции относятся к возобновляемым источникам энергии, объектам по производству тепловой и электрической энергии с КПД свыше 57%, иным объектам из того же Перечня Правительства.

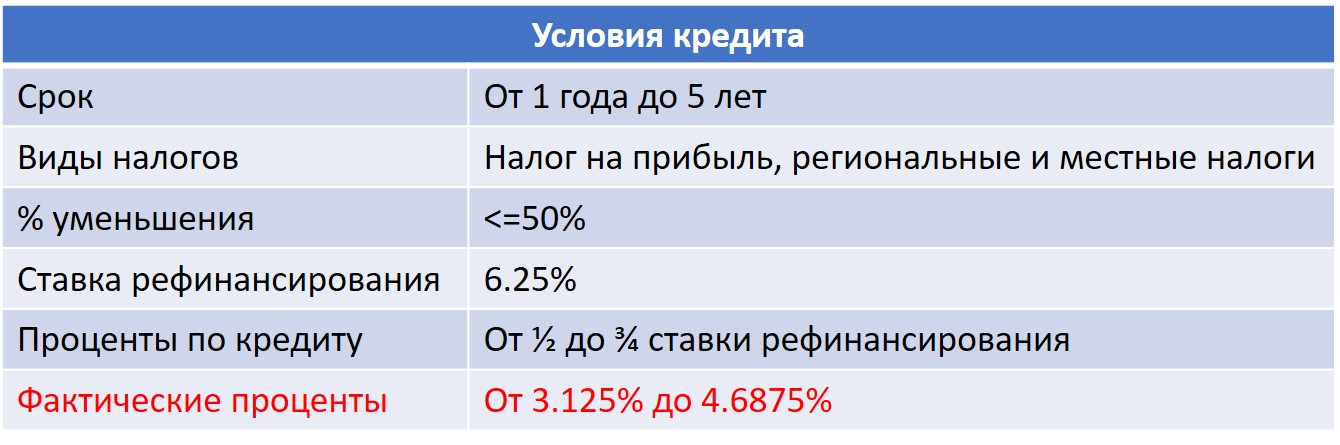

Инвестиционный налоговый кредит представляет собой разновидность отсрочки для уплаты налога. Фактически налогоплательщик сначала в течение определенного срока уменьшает платежи в бюджет, как бы «недоплачивает», а по прошествии этого срока он обязан поэтапно выплатить накопленные долги по налогам и проценты по ним. Проценты по кредиту колеблются от ½ до ¾ ставки рефинансирования Банка России, которая на сегодня составляет 6,25%. Это существенно ниже рыночных ставок кредитования, в чем и заключается выгода.

Такой налоговый кредит предоставляется на срок от 1 года до 5 лет в отношении налога на прибыль организации, а также в отношении региональных и местных налогов, например, в отношении транспортного или земельного налога.

За каждый налоговый период плательщик вправе уменьшить сумму налога не более чем на 50% от той суммы, которую он заплатил бы при обычном стечении обстоятельств. Уменьшение производится за каждый отчетный период, которым является квартал, до тех пор, пока сумма долга не достигнет суммы кредита.

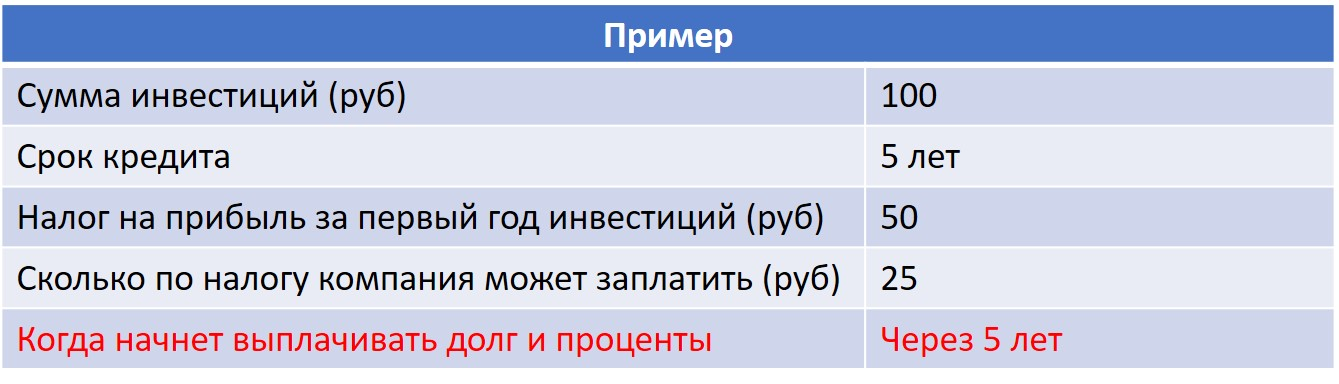

Рассмотрим на примере. Предположим, компания инвестировала 100 рублей в постройку ветрогенератора на территории России. Она имеет право отложить уплату налога на прибыль на эту сумму в 100 рублей. Предположим, что срок кредита составляет 5 лет, а налог на прибыль компании за первый год работы с начала инвестиций составил 50 рублей. Тогда компания вправе заплатить по налогу на прибыль только 50%, то есть не меньше 25 рублей (чтобы не нарушить правило об уменьшении сумм налога не более чем на 50%). Если за следующие 3 года налог на прибыль составит те же 50 рублей, то каждый год компания может выплачивать по 25 рублей, а оставшиеся невыплаченными 25 рублей будут формировать долг компании. Тогда за все четыре года компания накопит долг в 100 рублей (25 руб. * 4 года = 100 руб.) и начнет выплачивать их вместе с процентами только по истечении срока налогового кредита (то есть через 5 лет).

А если по итогам определенных отчетных периодов или всего налогового периода компания была убыточной? В этом случае накопленная сумма кредита переносится на следующий налоговый период и признается накопленной в первом отчетном периоде нового налогового периода.

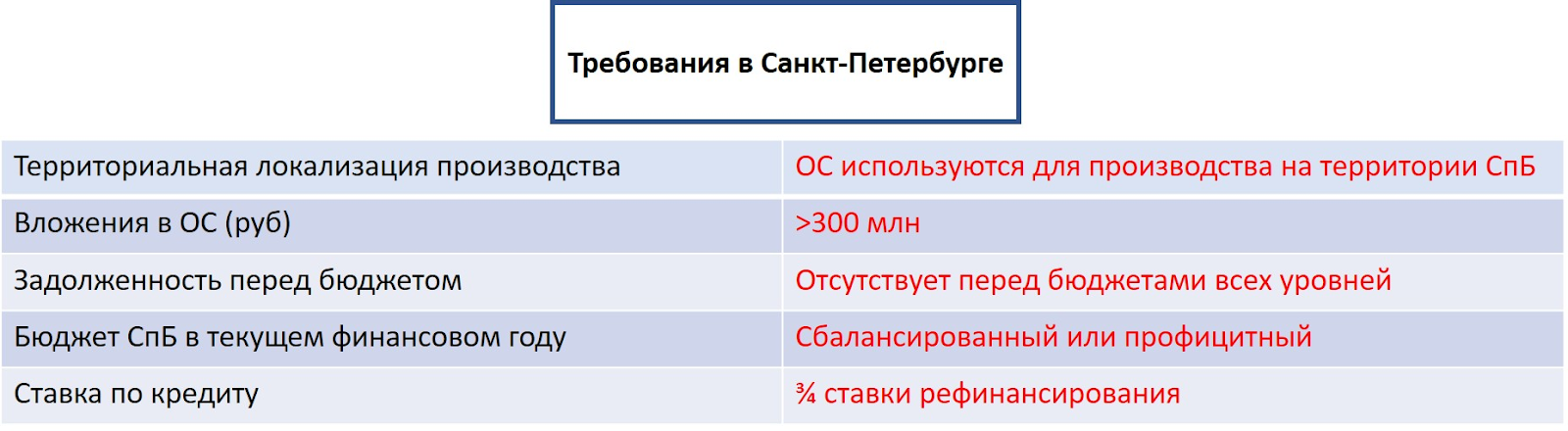

Отдельно стоит отметить нюансы регионального регулирования. Например, чтобы претендовать на льготу по уплате налога на прибыль в части, подлежащей зачислению в бюджет Санкт-Петербурга, компании необходимо осуществить вложения в основные средства, использующиеся при производстве товаров (услуг, работ) на территории этого города, на сумму свыше 300 млн. руб.

При этом обязательным условием является также отсутствие у компании задолженности перед бюджетами всех уровней, а также отсутствие дефицита бюджета Санкт-Петербурга в текущем финансовом году. Процентная ставка составляет ¾ ставки рефинансирования Банка России.

В Москве процентная ставка по общему правилу равна ½ ставке рефинансирования, при этом Правительство Москвы вправе даже снизить ее, а также продлить срок кредита до 10 лет включительно.

Для получения налогового кредита налогоплательщик должен подать заявление в соответствующий орган, уполномоченный принимать решение о предоставлении инвестиционного налогового кредита. Если кредит будет предоставляться в отношении налога на прибыль, подлежащий зачислению в федеральный бюджет, то таким органом будет являться ФНС России. Но если налогоплательщик хочет получить кредит по налогу на прибыль в части, подлежащей зачислению в бюджет субъекта, то необходимо изучить законодательство субъекта, чтобы определить такой орган. Универсального ответа на то, какой орган уполномочен принимать решение, не существует. На практике такие органы называются по-разному, например, Комитет экономики администрации области.

Затем налогоплательщик и орган должны заключить между собой договор установленной формы. Форма договора по налогу на прибыль и по местным налогам установлена в Приказе ФНС “Об утверждении форм договоров об инвестиционном кредите”. Форма договора по региональным налогам и по налогу на прибыль в части, подлежащей зачислению в бюджет субъекта, определяется уполномоченным органом субъекта, но она не будет кардинально отличаться от формы, установленной Приказом ФНС.

Важно помнить о том, что договор о кредите будет содержать обязательство компании не передавать во владение, пользование или распоряжение другим лицам оборудование или имущество, приобретение которого явилось условием для предоставления кредита. Если такое обязательство будет нарушено, государственный орган вправе расторгнуть договор, а компания обязана будет уплатить все неуплаченные до этого суммы налога, а также пени и проценты на них, в течение одного месяца.

Кредит на мероприятия по защите окружающей среды

Согласно пп. 1 п. 1 ст. 67 НК РФ кредит также предоставляется налогоплательщику, который проводит (1) научно-исследовательские или опытно-конструкторские работы, (2) техническое перевооружение производства, направленного на повышение энергетической эффективности производства товаров, выполнения работ, оказания услуг, или (3) осуществление мероприятий по снижению негативного воздействия на окружающую среду.

Мероприятия по первому основанию включают в себя научные исследования, разработки новых образцов исследований, создание конструкторской документации на новое изделие или создание новой технологии, внедрение новых технологических линий. Важный нюанс: льгота по этому основанию предоставляется только в случае, если для проведения этих мероприятий было закуплено какое-то оборудование. В таком случае кредит может быть предоставлен на 100% стоимости оборудования.

Второе основание предполагает непосредственное приобретение и внедрение на производстве объектов и технологий из уже знакомого Перечня Правительства.

Наконец, в соответствии с третьим основанием компания может осуществить мероприятия по снижению негативного воздействия на окружающую среду, полный перечень которых можно найти в п. 4 ст. 17 ФЗ “Об охране окружающей среды”.

Такими мероприятиями, в частности, являются:

- Внедрение наилучших доступных технологий (Справочники наилучших доступных технологий в каждой сфере производства публикует Бюро наилучших доступных технологий);

- Проектирование, строительство, реконструкция систем оборотного и бессточного водоснабжения, сооружений по очистке сточных вод, устройств по переработке жидких бытовых отходов, установок по улавливанию загрязняющих веществ, термической обработке и очистке газов;

- Установка автоматизированных систем, лабораторий по наблюдению за состоянием окружающей среды.

Кроме того, по третьему основанию можно претендовать на уменьшение платы за негативное воздействие на окружающую среду. Но этот аспект детально не рассматривается в данной статье.

В остальном требования не отличаются от тех, которые предъявлялись к инвестициям. Все расчеты такие же.

3. Освобождение от налога на имущество компании

Согласно п. 21 ст. 381 НК РФ юридические лица освобождаются от налогов на 3 года, если имеют в составе имущества вновь вводимые объекты с высокой энергоэффективностью. Важный нюанс: такой объект должен быть поставлен на бухгалтерский учет. Только со дня постановки объекта на учет у компании появляется право на льготу.

В настоящее время такими объектами являются многоквартирные дома, которые имеют энергетический паспорт, а также определенные объекты из уже знакомого перечня. В такой перечень входят солнечные панели и ветрогенераторы. При этом перечень объектов довольно обширный и включает даже установки подготовки нефтяного газа и гидравлические турбины. Поэтому данный раздел будет в теории полезен любой производственной компании.

С 1 января 2018 года подобная льгота применяется, если только принят соответствующий закон на уровне субъекта.

Итак, чтобы воспользоваться льготой сейчас, нужно пройти следующие этапы:

- Убедиться, что объект, в отношении которого планируется применить льготу, является многоквартирным жилым домом или входит в перечень объектов, установленный Правительством.

- В регионе, где расположен объект, принят закон субъекта, подтверждающий право на льготу.

- Получить энергетический паспорт на объект до того, как вы решите ввести его в эксплуатацию.

- Поставить объект на бухгалтерский учет.

Даже если объект обладает высокой энергоэффективностью, должным образом введен в эксплуатацию и функционирует, льготу применить можно только за период, который следует со дня получения энергетического паспорта.

* * *

Государство видит растущий интерес бизнеса и граждан к зеленой экономике и пытается внедрить налоговые стимулы для ее развития. Пусть эти стимулы пока и не идеальны, но все же первые важные шаги сделаны. Хочется верить, что налоговое законодательство будет и дальше совершенствоваться и способствовать построению энергоэффективной экономики в России.

Закрытая рассылка о праве и сделках в эпоху технологического суверенитета

Подписаться.webp)

.webp)