Ни для кого не секрет, что все больше людей предпочитают оплачивать покупки и счета в интернете с помощью электронных сервисов. Одним из таких современных способов оплаты является использование электронных кошельков. Согласно результатам исследования QIWI, почти половина (42%) пользователей электронных кошельков в России предпочитают их наличным денежным средствам, а за 2019 год россияне совершили с их использованием 2,8 млрд операций на общую сумму 1,9 трлн руб. И это не удивительно, ведь электронные кошельки имеют ряд преимуществ даже перед обычными безналичными транзакциями, в части оперативности, простоты и, в некоторых случаях, – дешевизны (бесплатное обслуживание и отсутствие комиссий за переводы).

В России наиболее популярны «Яндекс.Деньги», Webmoney, QIWI, PayPal, VK Pay. Также функционал электронного кошелька имеется у проездной транспортной карты г. Москвы – «Тройка». Однако, как отмечает сервис Robokassa, по данным первого и второго квартала 2020 г. наблюдается постепенный спад популярности использования электронных кошельков в России. Эксперты считают, что это может быть связано с усилившимися законодательными ограничениями этой области.

Давайте разберемся, как сейчас регулируются электронные «цифровые» кошельки в России и какие законодательные нововведения стоит ждать в обозримом будущем.

Законодательное регулирование

Основным законодательным актом, устанавливающим правовые основы использования электронных кошельков, является Федеральный закон № 161-ФЗ «О национальной платежной системе» от 27 июня 2011 г. («Закон о платежной системе»).

Закон о платежной системе не содержит понятия «электронного кошелька». Вместо этого для правового регулирования процесса осуществления переводов денежных средств с использованием электронных кошельков законодатель предлагает следующие понятия:

- Электронные денежные средства («ЭДС») (подп. 18 ст. 3 Закона о платежной системе);

- Оператор ЭДС (подп. 3 ст. 3 Закона о платежной системе);

- Электронное средство платежа (подп. 19 ст. 3 Закона о платежной системе).

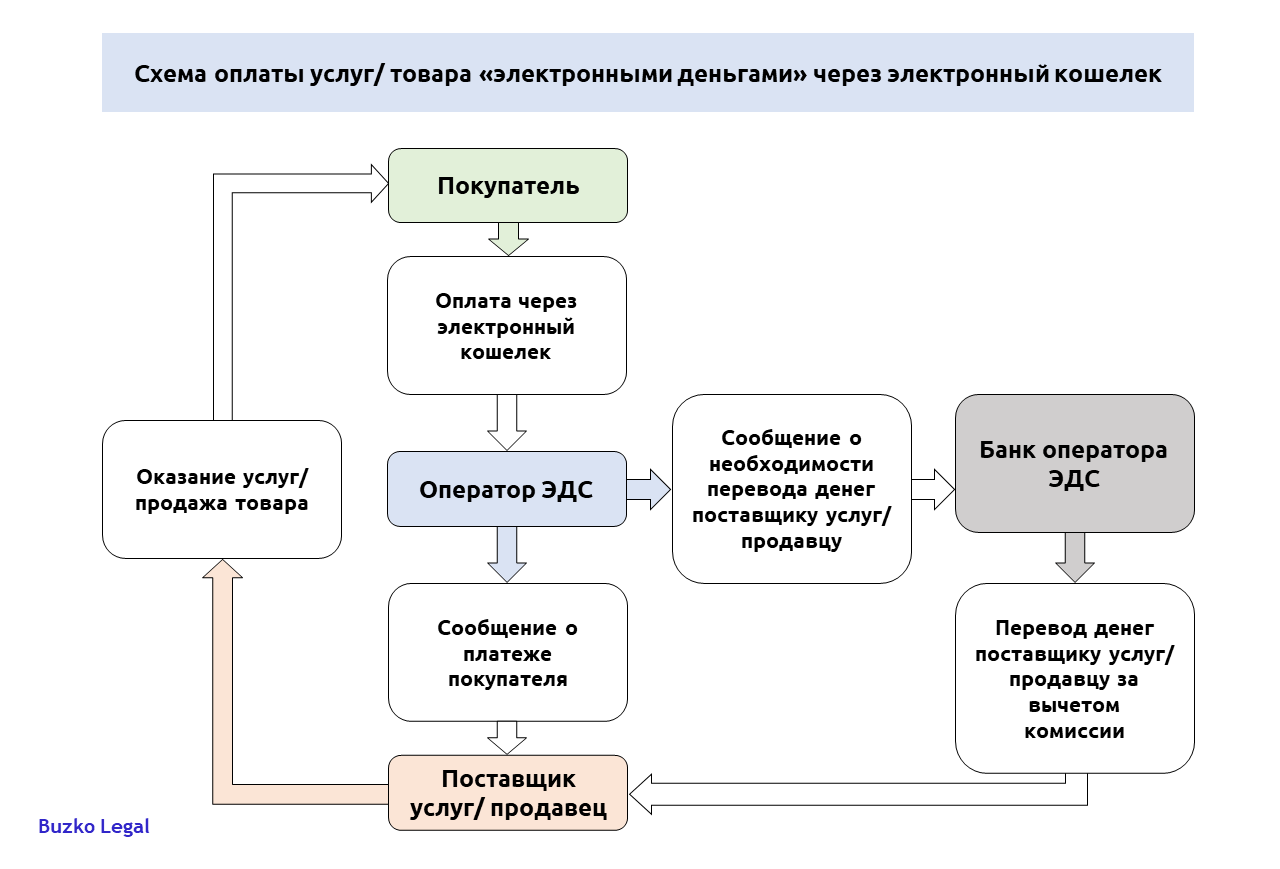

Так, ЭДС предназначены для исполнения денежных обязательств лиц, их предоставивших, перед третьими лицами. Для инициации процесса перевода ЭДС плательщик с использованием электронных средств платежа передает оператору ЭДС распоряжение в отношении электронных денег, а оператор, в свою очередь, осуществляет перевод ЭДС без открытия банковского счета (подп. 3 ст. 3 ФЗ Закона о платежной системе). При этом для осуществления перевода ЭДС плательщик и получатель могут являться клиентами как одного оператора ЭДС, так и нескольких.

После исполнения распоряжения плательщика оператор ЭДС незамедлительно сообщает ему об исполнении распоряжения.

Перевод ЭДС становится безотзывным и окончательным после осуществления оператором ЭДС одновременного принятия средств распоряжения плательщика, уменьшения остатка его ЭДС и увеличения остатка ЭДС получателя на сумму перевода.

Соответственно, в терминологии описанного процесса электронные (цифровые) кошельки подпадают под понятие электронных средств платежа – средств и (или) способов, позволяющих клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств.

Отметим, что электронными средствами платежа, помимо электронных кошельков (в виде приложений, веб-сайтов) могут быть и банковские карты.

Требование законодателя об удостоверении распоряжения клиента на осуществление перевода денежных средств при использовании электронных кошельков соблюдается при помощи использования пары логин-пароль.

Также важно отметить, что с 3 августа 2020 г. пользователи электронных кошельков не могут анонимно вносить наличные на свои электронные кошельки. Раньше это можно было сделать через платежные терминалы и офисы операторов сотовой связи. Сейчас для внесения средств необходимо идентифицироваться и привязывать к кошельку банковский счет. Данные нововведения обусловлены необходимостью борьбы с противодействием финансированию распространения наркотиков, терроризма и т.д., так как благодаря данным поправкам становится известен источник денежных средств.

Таким образом, электронный кошелек является электронным средством платежа, «администратором» которого является оператор, стоящий во главе всей структуры электронного кошелька, как сервиса.

Кто может быть оператором ЭДС?

Оператором ЭДС может быть только кредитная организация, в том числе небанковская кредитная организация, имеющая право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций («НКО»). Обязательным требованием к оператору ЭДС является наличие лицензии на осуществление банковских операций, выданной в соответствии с Федеральным законом № 395-1 «О банках и банковской деятельности» от 2 декабря 1990 г.

Обязанности оператора ЭДС:

1. Уведомить Банк России в установленном им порядке о начале деятельности по осуществлению переводов ЭДС не позднее 10 рабочих дней со дня первого увеличения остатка ЭДС. Перечень действующих операторов ЭДС, которые уведомили Банк России в установленном порядке о начале осуществления деятельности по переводу ЭДС, доступен на сайте Банка России по ссылке: https://cbr.ru/registries/nps/oper_zip/;

2. Предоставлять Банку России отчетность по операциям, связанным с осуществлением переводов ЭДС;

3. Установить правила осуществления перевода ЭДС, включая:

- порядок деятельности оператора ЭДС при осуществлении перевода ЭДС;

- порядок предоставления клиентам электронных средств платежа и осуществления перевода ЭДС с их использованием;

- порядок деятельности оператора ЭДС при привлечении банковских платежных агентов, организаций, оказывающих операционные услуги и (или) услуги платежного клиринга;

- порядок обеспечения бесперебойности осуществления перевода ЭДС;

- порядок рассмотрения претензий оператором ЭДС, включая процедуры оперативного взаимодействия с клиентами;

- порядок обмена информацией при осуществлении переводов ЭДС.

Права оператора ЭДС:

1. Привлекать иные организации для оказания ему операционных услуг и (или) услуг платежного клиринга при осуществлении переводов ЭДС, заключать с ними соответствующие договоры. Привлекаемые по таким договорам организации должны находиться и действовать на территории Российской Федерации;

2. Привлекать банковского платежного агента для:

- Принятия от физического лица наличных денежных средств и (или) выдачи физическому лицу наличных денежных средств, в том числе с применением банкоматов;

- Обеспечения предоставления клиентам электронных средств платежа и (или) обеспечения возможности использования электронных средств платежа в соответствии с условиями, установленными оператором по переводу денежных средств;

- Для проведения идентификации или упрощенной идентификации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма («ПОД/ФТ»).

3. Привлекать платежного агрегатора, признаваемого банковским платежным агентом, для проведения идентификации или упрощенной идентификации в целях ПОД/ФТ.

Регулирование иностранных операторов электронных кошельков и электронных платежных систем

Регулирование иностранных операторов электронных кошельков имеет ряд особенностей. По состоянию на ноябрь 2020 г. в Госдуму внесены два законопроекта, направленные на ограничение использования иностранных электронных кошельков в России (например, PayPal):

- О внесении изменений в ФЗ № 173-ФЗ «О валютном регулировании и валютном контроле» от 10 декабря 2003 года; и

- О внесении изменений в статью 15.25 КоАП РФ.

Законопроекты предусматривают обязанность резидентов отчитываться в налоговые органы о валютных операциях с использованием электронных кошельков иностранных операторов при условии, если сумма переводов за отчетный год превысит 600 тыс. руб. За использование иностранного электронного кошелька с нарушением установленного порядка представления отчетов предусмотрена ответственность в виде штрафа на сумму от 20% до 40% средств, зачисленных на кошелек за отчетный период. По сути, указанные изменения приравнивают кошельки в иностранных платежных системах к счетам в зарубежных банках. Авторы законопроекта считают, что указанные нововведения помогут бороться с отмыванием денег и финансированием терроризма, поскольку напрямую согласуются с нормами законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Кроме того, в случае принятия законопроектов, иностранные электронные кошельки нельзя будет использовать для оплаты товаров, работ, услуг и результатов интеллектуальной деятельности, если перевод средств осуществляется без открытия банковского счета на территории России. Это ограничение не затронет карты иностранных платежных систем, которые соответствуют требованиям к работе таких систем в России. В случае принятия законопроектов изменения вступят в силу 1 июля 2021 года.

В настоящее время в реестре ЦБ содержится информация лишь об одном операторе иностранной платежной системы – «МаниГрам Пэймент Системс, Инк.». Это связано с тем, что с августа 2019 г. вступили в силу поправки в Закон о платежной системе, которые запрещают оказание услуг иностранных платежных систем и электронных платежных сервисов (например, AliPay, WeChat) гражданам России. На сегодняшний день такие кошельки могут работать на территории России только со своими клиентами-нерезидентами. Обойти это ограничение можно при условии получения лицензии на работу с рублями и валютой в соответствии с требованиями Федерального закона № 395-1 «О банках и банковской деятельности» от 2 декабря 1990 г.

Сейчас же иностранные системы работают через российских партнеров, заключая договоры по приему платежей. В ЦБ считают, что данные ограничения направлены на стимулирование развития российских платежных инструментов и защиту интересов наших граждан и банков.

Закрытая рассылка о праве и сделках в эпоху технологического суверенитета

Подписаться

.webp)

.webp)