Web3 активно развивается и пополняется различными концепциями, которые ранее не имели серьезного значения для стартапов. Речь идет о таких понятиях, как: децентрализованное управление, теория игр, экономические стимулы, суверенные данные и многое другое. Частью web3 также являются спекуляции и хакерские атаки, что не позволяет регуляторам стоять в стороне.

Цель этого гайда – помочь основателям web3 стартапов разобраться в изменениях и новеллах законодательства. Гайд охватывает широкий круг тем. Мы не пытались описать все нюансы, вместо этого мы приводим многочисленные ссылки на сторонние публикации и ресурсы, где вы можете подробнее погрузиться в ту или иную тему. Такие ссылки не являются их одобрением или подтверждением достоверности – мы просто находим их полезными или иллюстративными.

Под «web3» мы понимаем следующий этап развития интернета, характеризующийся децентрализованной структурой, открытым исходным кодом, свободным и неограниченным доступом, а также иными особенностями красноречиво описанными фондом a16z здесь.

1. Корпоративная структура web3 стартапа

Этот раздел содержит рассуждения о том, следует ли web3 (крипто) стартапу регистрировать юридическое лицо, какую юрисдикцию выбрать, а также прочие связанные корпоративные вопросы. Структурирование децентрализованных автономных организаций («ДАО» или «DAO») раскрывается в отдельной главе.

1.1. Когда регистрировать юридическое лицо и стоит ли

Часто на ранних этапах традиционные стартапы не задумываясь регистрируют корпорации (C-corp) в Делавэре, используя сервисы Stripe Atlas или Clerky, и др., или привлекая юристов. В мире web3 решение этого вопроса не так очевидно из-за некоторых особенностей web3 стартапов.

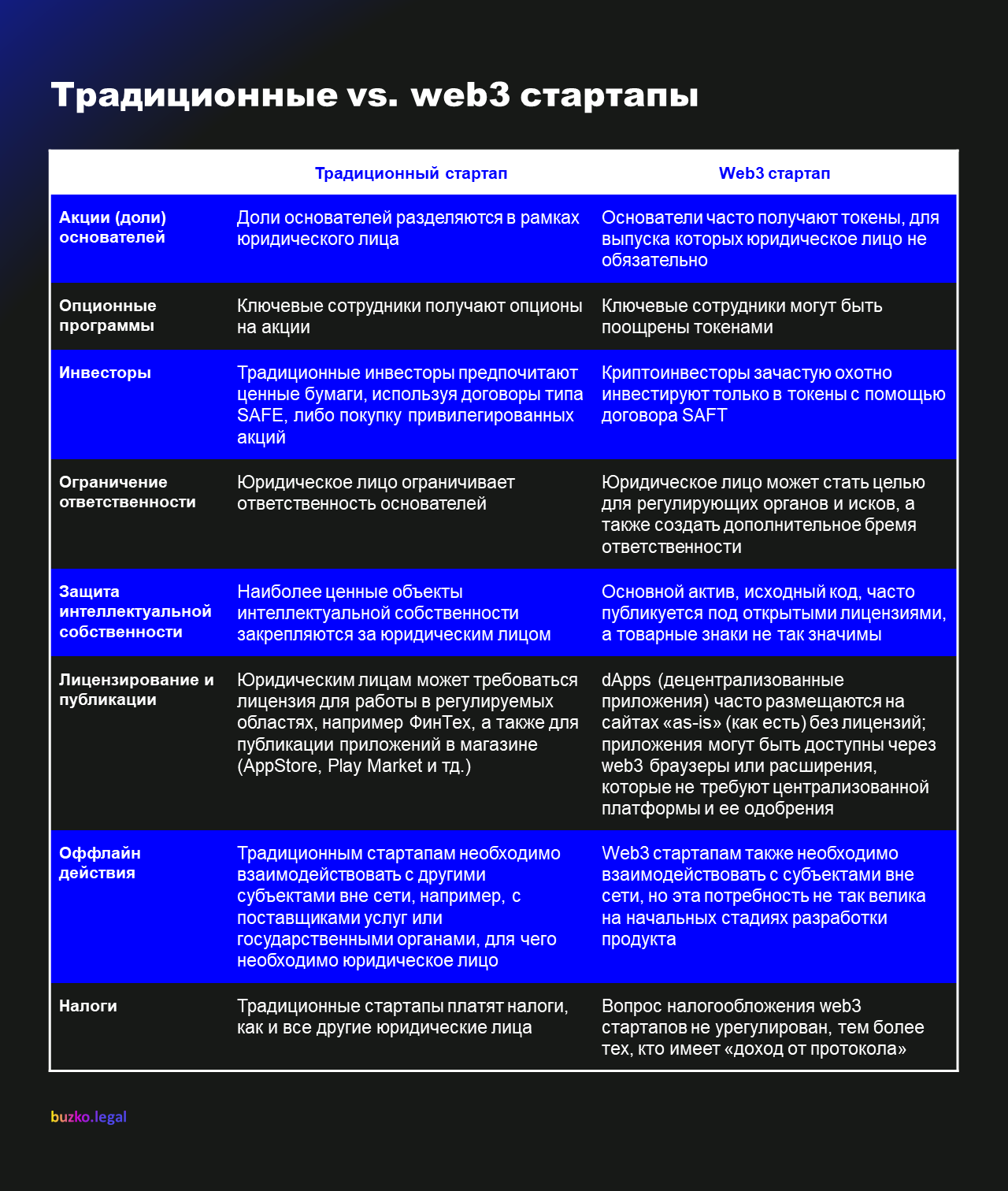

Таблица 1. Традиционный vs. web3 стартап

Как видите, некоторые из традиционных аргументов в пользу наличия юридического лица могут иметь обратный эффект для web3 стартапов. На данный момент не существует единого мнения об оптимальной корпоративной структуре криптостартапа. Хотя юристы настаивают, что наличие юридического лица является обязательным из-за ограничения ответственности, история web3 стартапов полна разнообразных примеров и мнений. Рассмотрим некоторые из ведущих проектов и их корпоративные структуры на основе общедоступной информации.

Таблица 2. Юридическая структура ведущих web3 проектов

Из приведенной таблицы можно сделать вывод о том, что нет единого пути при выборе юридической структуры стартапа. Обратите внимание, что на момент 22 мая 2022 года на перечисленные в таблице проекты приходится значительная часть общей капитализации крипторынка (66%), и почти 10% если не считать BTC и ETH.

Если мы посмотрим поближе и примем во внимание разные категории перечисленных проектов, можем отметить следующее:

- L1/L2 проекты обычно имеют несколько юридических лиц, включая юридическое лицо-разработчика (часто в США) и отдельное юридическое лицо, генерирующее токены (часто некоммерческий фонд или ассоциация);

- Некоторые известные протоколы DeFi, которые находятся и взаимодействуют в цифровом мире, успешны без каких-либо юридических лиц;

- Другие проекты DeFi, особенно с основателями и инвесторами из США, выбрали более традиционный путь и зарегистрировали C-corp;

- Блокчейн-игры и NFT студии, как правило, имеют юридические лица, предположительно для защиты интеллектуальной собственности и снижения регуляторных рисков.

Вышеупомянутые проекты в таблице 2 представляют собой блокчейны или протоколы на их основе с собственными токенами с различной функциональностью. Тем не менее экосистема web3 также включает в себя инструменты для разработчиков, кошельки, интерфейсы DeFi, студии NFT, автономные оракулы и многие другие продукты и услуги. Эти проекты необязательно должны быть построены на блокчейне или иметь токены, по крайней мере, на начальном этапе. В этом случае создание типичной C-corp может быть разумным выбором по умолчанию. Это особенно верно, если команда хочет привлечь финансирование на ранней стадии от традиционных венчурных инвесторов.

1.2. Какую юрисдикцию выбрать web3 проекту

Вы могли видеть различные многостраничные отчеты, сравнивающие юрисдикции с точки зрения их дружественности к криптовалюте, например, этот, подготовленный Юридической библиотекой Конгресса (The Law Library of Congress), или этот, подготовленный Томсон Рейтерс (Thomson Reuters).

Такие отчеты часто устаревают в течение нескольких месяцев после их публикации, потому что эта сфера очень быстро развивается. Учитывая скорость изменений и количество потенциальных юрисдикций, мы решили не вдаваться в какие-либо подробные сравнения, и вместо этого изложим основные принципы и методы, лежащие в основе выбора юрисдикции.

Несмотря на то, что существует почти 200 стран с различными правовыми системами, большинство web3 проектов, как правило, выбирает из нескольких юрисдикций.

На нашем опыте многие команды с учредителями в США склонны учреждать юридические лица в своей юрисдикции. Хотя Комиссия по ценным бумагам и биржам США («SEC») считается враждебно настроенной по отношению к криптовалюте, многие учредители все равно решают оставаться в знакомой среде. Это имеет смысл, потому что SEC может (и делала это в прошлом много раз) инициировать иск против иностранного юридического лица, если оно нарушает законы США. Поэтому прятаться в иностранной юрисдикции, нарушая законы США – плохой вариант. Соответственно, если вы не планируете нарушать какие-либо законы США, зачем вообще связываться с оффшорными компаниями?

Это особенно касается наиболее традиционных web3 стартапов, как например: обозревателей блокчейна, интерфейсов DeFi, аналитических инструментов и прочих.

Одним из особых преимуществ США, как юрисдикции для web3 стартапов, является развитая финансовая экосистема, удовлетворяющая потребности криптоиндустрии. Там вы можете найти традиционные банки и депозитарии, работающие с криптокомпаниями, криптобиржи и страховщиков, занимающихся рисками, связанными с криптой. Если вы считаете, что эти финансовые сервисы являются неотъемлемой частью вашей бизнес-модели, США будут хорошим выбором.

Тем не менее США могут быть далеко не идеальным вариантом для других команд. Либо из-за большого объема регулирования, либо из-за фокуса на другие рынки, такие как Европа или Азия. В этом случае мы предлагаем рассмотреть юрисдикции наиболее близкие к вашей клиентской базе. Например, Сингапур и Гонконг являются популярными юрисдикциями для команд, ориентированных на азиатские рынки.

Мы видим, что проекты поменьше часто инкорпорируются в таких оффшорных юрисдикциях, как: Каймановы острова, Британские Виргинские острова и Панамы. Последние годы мы также видим, что многие проекты регистрируются в Европе (Нидерланды, Эстония) и Великобритании.

Как упоминалось выше, важным фактором при выборе юрисдикции является доступ к местной финансовой инфраструктуре. Например, если ваш стартап находится на стыке web3 и ФинТех, вам следует искать юрисдикции, в которых банки и платежные системы открыты для работы с криптокомпаниями.

Если вам показалось, что обзор выше не дал четкого ответа на вопрос, где зарегистрировать компанию web3 стартапу, то, к сожалению, вам не показалось. Дело в том, что все зависит от ряда факторов. Поэтому, чтобы упростить выбор, мы предлагаем задать себе следующие вопросы:

- Команда. Где базируются учредители? Где базируется большая часть команды? Скорее всего, вам понадобится юридическое лицо в юрисдикции, где базируется ваша команда.

- Рынок. Каков ваш целевой географический рынок? Если ваш ответ «весь мир», будьте готовы выделить бюджет на обширный анализ различных юрисдикций. Если вы начинаете с определенного географического рынка, рассмотрите возможность создания там компании, особенно если вам нужен доступ к местным банкам и платежным сервисам.

- Продукт. Подпадает ли ваш продукт под действие правил или лицензирования на данном рынке? Собираетесь ли вы получить лицензию на этот рынок? Если да, рассмотрите возможность создания компании в этой юрисдикции.

- Инфраструктура. Требует ли ваша бизнес-модель какой-либо финансовой или технической инфраструктуры? Если да, то в каких юрисдикциях вы можете получить доступ к таким услугам?

Ответив на эти вопросы, у вас останется всего несколько вариантов. После этого обратитесь к местному юристу, чтобы уточнить детали.

Для некоторых юрисдикций имеются готовые стандартизированные юридические документы для стартапов. Эти документы прямо не относятся к web3, но все равно могут быть полезными:

- США (Cooley Go)

- Великобритания (PDF by DLA Piper, SeedLegals)

- Ирландия (PDF by DLP Piper)

- Netherlands (only investment documents)

- Финляндия (Startup Tools)

- Эстония (Startup Estonia)

- Швеция (Startup Tools)

- Дания (Startup Tools)

- Норвегия (Startup Tools)

- Исландия (Startup Tools)

- Литва (Startup Lithuania)

- Сингапур (Kindrik)

- Индия (India Filings)

2. Использовать ли web3 стартапу модель DAO

Концепция DAO была популяризирована работами Виталика Бутерина еще в 2014 году, когда он опубликовал пост DAOs, DACs, DAs and More: An Incomplete Terminology Guide. Одна из самых известных DAO, которую так и назвали, The DAO, была создана через 2 года в апреле 2016 года. Всего через несколько месяцев после запуска The DAO прекратила свою деятельность в результате хакерской атаки. Год спустя SEC опубликовала отчет о расследовании, который стал одним из первых важных регулирующих решений в криптоиндустрии.

Несмотря на такое начало, идея DAO продолжала развиваться и стала одной из основных криптотенденций в 2021 году, когда появлялись сотни DAO то тут, то там. Согласно DeepDAO, на сегодняшний день существует почти 5000 DAO.

Единого определения DAO не существует, и мы не будем пытаться его дать. Отчасти потому, что у каждой команды есть свое видение того, какие преимущества может принести продукту или экосистеме создание DAO, например:

- Стимулирование сообщества;

- Децентрализация управления (или установление «неуправления»);

- Расширение дорожной карты разработки продукта;

- Вознаграждение первых последователей; или

- Просто привлечение капитала.

Прежде чем мы обсудим любые юридические последствия создания и управления DAO, мы рекомендуем вам ознакомиться с нашим DAO Legal Canon, сборником статей, юридических документов и других материалов о DAO.

С юридической точки зрения DAO сталкиваются со следующими тремя основными рисками:

- Выпуск токенов DAO можно рассматривать как незарегистрированный выпуск ценных бумаг;

- ДАО можно классифицировать как general partnership, в котором каждый член ДАО несет неограниченную ответственность за выполнение обязательств и долгов товарищества; и

- У DAO очень неясный налоговый режим.

Кратко прокомментируем каждый из вышеперечисленных рисков. Для получения более подробной информации и обновлений о регулировании DAO, подпишитесь на нашу рассылку новостей о DAO и web3.

2.1. Токены DAO как ценные бумаги

Основной юридический риск запуска DAO не изменился с эпохи ICO 2016-17 годов. Регуляторы могут расценить такие действия как незарегистрированный выпуск ценных бумаг. Регулирующие органы многих стран заявляют о подобных рисках, среди которых наиболее активным и авторитетным является SEC.

Согласно федеральному закону США о ценных бумагах, термин «ценная бумага» имеет открытое определение и включает так называемые «инвестиционные контракты», которые считаются таковыми, в случае наличия (1) вложения денег (2) в совместное предприятие (3) с разумным ожиданием прибыли (4), которая будет получена от усилий других.

Эти четыре компонента составляют знаменитый тест Хоуи (Howey), датируемый 1946 годом. Первой DAO, которая была проанализирована через призму этого теста, была упомянутая выше The DAO. Отчет SEC о расследовании (PDF) по The DAO остается одним из основных юридических источников, когда речь идет о применении теста Хоуи к цифровым активам и DAO. Подробнее смотрите в работе SEC Framework for «Investment Contract» Analysis of Digital Assets.

В настоящее время большинство эмитентов токенов стараются избегать юрисдикции США и любыми способами исключают американских розничных инвесторов. Эта стратегия не помогла Telegram, чья продажа токенов была остановлена SEC в 2018 году, несмотря на то, что эмитент находился на Британских Виргинских островах, а к участию допускались только инвесторы, аккредитованные в США. Мы обсудим этот случай и существующие практики продажи токенов в следующей главе.

2.2. DAO как General Partnership

Концепция general partnership (подобие договора простого товарищества по праву России) существует во многих юрисдикциях. В соответствии с законодательством США partnership (партнерство) – это «объединение двух или более лиц, действующих в качестве совладельцев бизнеса с целью получения прибыли» (Section 102 of Uniform Partnership Act 1997). По мнению некоторых юристов, многие DAO можно считать general partnership.

Одной из заметных особенностей general partnership является то, что их участники иногда несут неограниченную ответственность за исполнение обязательств и долгов товарищества. Это потенциально может возложить на членов DAO значительную ответственность. Однако эта область права довольно сложна, и для краткости мы не будем обсуждать ее в этом гайде. Если вы хотите узнать больше, прочитайте отличный материал от членов LeXpunK, DAO для юристов, DAO Operator’s Manual.

Хотя этот риск активно обсуждается уже несколько лет, до недавнего времени не было реального примера, когда члены DAO несли ответственность по обязательствам DAO как его general partners. Это может скоро измениться в свете недавно поданного коллективного иска пользователями протокола bZx против bZx DAO.

Чтобы избежать этой ответственности, многие DAO регистрируют юридические лица. Подходы здесь существенно различаются, и единого решения нет.

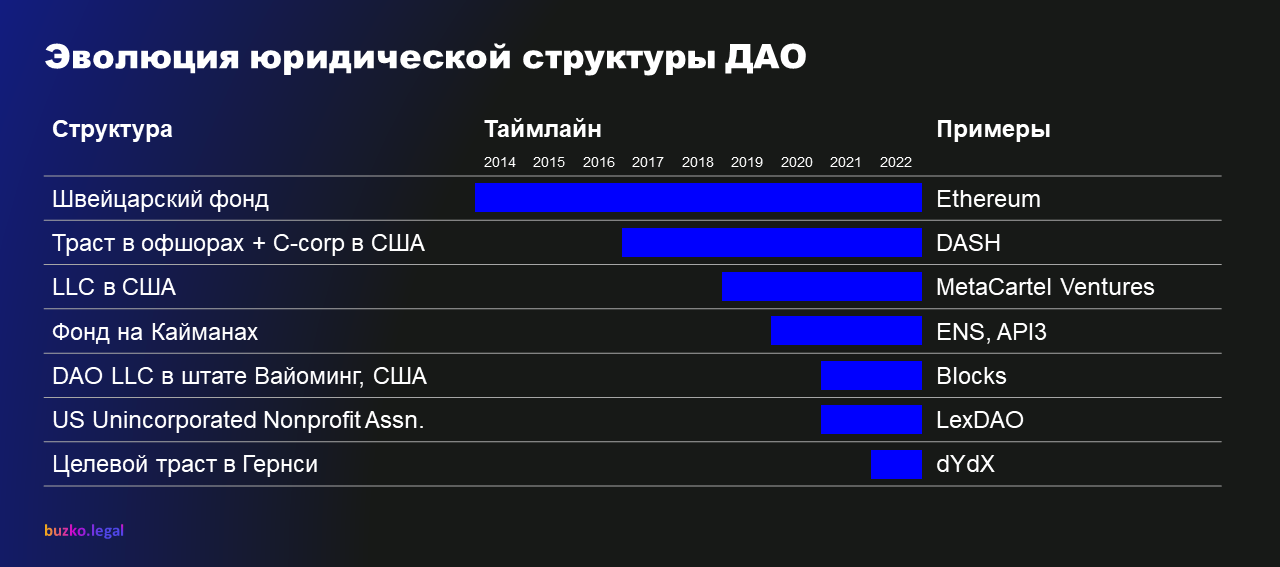

Таблица 3. Эволюция юридической структуры ДАО

Мы обсудим различные подходы, перечисленные выше, в следующей статье и поделимся ими с подписчиками нашей рассылки про DAO, web3 и крипту.

2.3. Налоговый режим DAO

Многие юристы согласны с тем, что налоговые и отчетные обязательства DAO – одна из самых сложных областей. Сейчас все DAO имеют очень неопределенное положение с точки зрения налогообложения. Некоторые крупные протоколы начинают размышлять над этим вопросом и рассматривают возможность создания налогооблагаемой организации для ограждения потенциальных налоговых рисков.

Если вы хотите узнать больше о налоговых последствиях для DAO и DeFi проектов в США, мы рекомендуем вам прочитать следующие материалы:

- «A Legal Framework for Decentralized Autonomous Organizations» от David Kerr (Cowrie LLC) и Miles Jennings (a16z), страницы 3-11; and

- «The Taxation of Decentralized Finance» от Jason Schwartz (Fried Frank).

Давайте теперь поговорим про выпуск токенов.

3. Выпуск токенов

3.1. Немного истории

Вначале был биткойн – один токен, чтобы управлять всем. Единственный способ его выпуска — майнинг. Ноды (узлы) добывают биткоин, затем майнеры передают его третьим лицам как средство обмена либо платежа. Таким образом, биткойн распределяется среди аудитории.

Протоколы, которые последовали за биткоином, должны были найти более творческие способы распределения своих токенов по техническим, маркетинговым или другим причинам. Ethereum провел продажу токенов или первичное предложение монет («ICO») в 2014 году, продав ETH всем желающим в онлайне в обмен на биткоины. Уже тогда команда проекта осознавала потенциальные риски того, что продажа токенов может быть признана незарегистрированной эмиссией ценных бумаг. Чтобы нивелировать этот сценарий, они запросили юридическое заключение у американской юридической фирмы. Это было, пожалуй, первое юридическое заключение, анализирующее юридические последствия продажи токенов. Согласно одному источнику из The Infinite Machine, это было примерно в то же время, когда впервые возникла идея «утилитарного (служебного) токена».

Перенесемся в 2016–2017 годы, когда заручившись юридическими заключениями от юристов со всего мира, появились сотни ICO. Тем не менее SEC все активнее высказывает свое мнение о том, что многие ICO на самом деле являются незарегистрированной эмиссией ценных бумаг. Ранее SEC пришла к выводу, что токены, предлагаемые The DAO, были ценными бумагами.

Растущие риски ICO в США побудили юристов разработать альтернативные решения, предназначенные для соблюдения законодательства США о ценных бумагах, в частности используя исключение в Regulation D under the Securities Act of 1933 («Reg D»).

В 2017 году команда, состоящая из авторитетных предпринимателей и юристов, предложила шаблон «простого соглашения для будущих токенов» («SAFT»). SAFT смоделирован на основе «простого соглашения о будущем капитале» («SAFE») от Y Combinator и предназначен только для аккредитованных инвесторов.

В этот момент SAFT и его последующие версии становятся стандартным механизмом выпуска токенов для аккредитованных инвесторов в США.

Но это продолжалось недолго. В 2019 году SEC получила судебный приказ о временном запрете запуска Telegram Open Network, одного из крупнейших ICO на тот момент. И это несмотря на то, что Telegram якобы следовал исключению Reg D, предлагая свои токены Gram только аккредитованным инвесторам. После продолжительной судебной тяжбы суд постановил, что распределение среди первоначальных покупателей и весьма вероятная будущая перепродажа должны рассматриваться как единая «схема» распределения Gram среди розничных инвесторов в США через вторичный рынок в виде незарегистрированного предложения ценных бумаг.

SAFT по-прежнему широко используются для продажи токенов. Однако эмитенты и запускающие платформы предпринимают значительные шаги, чтобы избежать розничных и иногда даже аккредитованных инвесторов из США. Например, Coinlist, платформа, которая проводит первичные продажи токенов, допускает к участию в токен сейлах только неамериканских инвесторов.

3.2. Способы продажи токенов в 2022 году

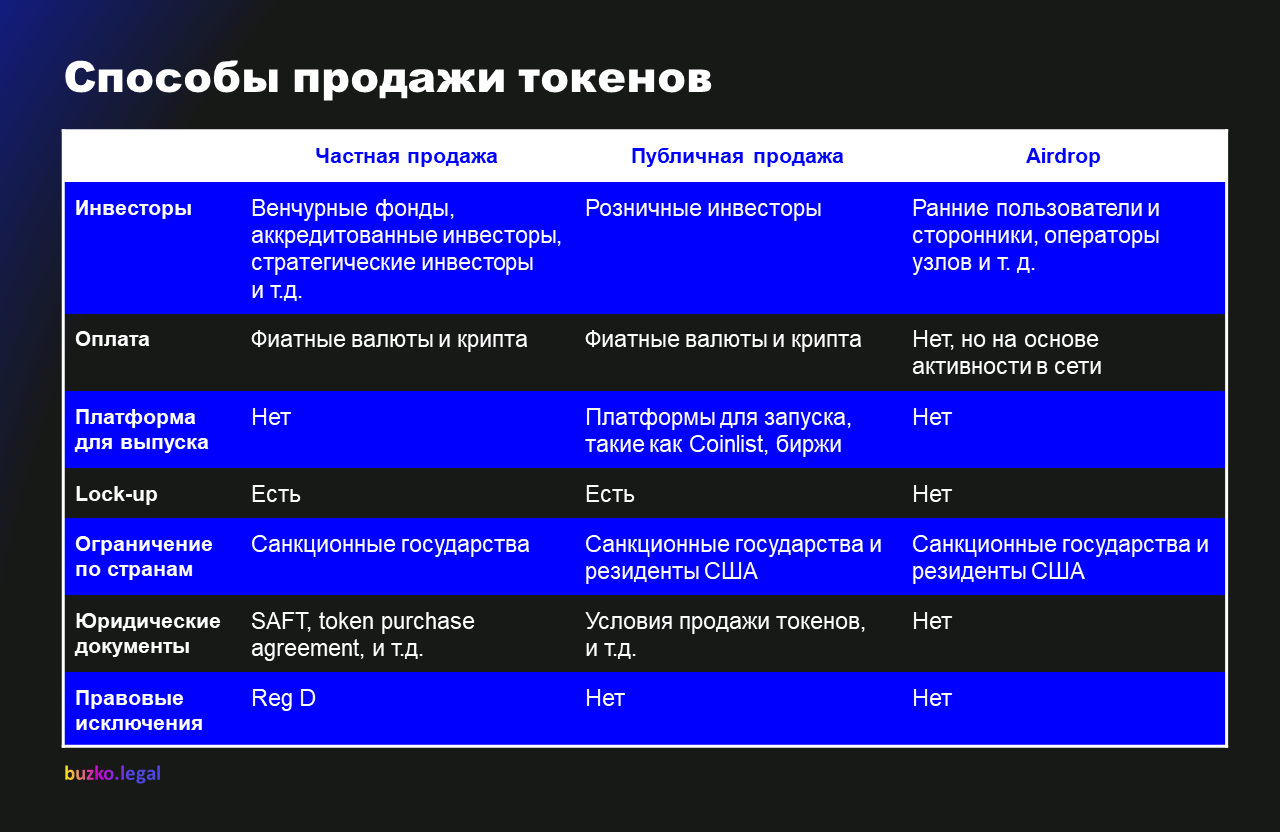

Современный подход к продажам токенов включает в себя сочетание трех стратегий сбора средств: (i) частная продажа, (ii) публичная продажа и (iii) airdrop (раздача). Ниже мы кратко рассмотрим каждый из способов.

Таблица 4. Способы продажи токенов

В частных продажах проект предлагает аккредитованным инвесторам права на будущие токены в рамках SAFT, соглашения о покупке токенов или какого-либо другого юридического инструмента.

Если проект стремится привлечь средства от профессиональных инвесторов, таких как венчурные фонды, он обычно предлагает им и акции и токены. Крупные венчурные фонды предпочитают иметь акции и долю в будущей продаже токенов, чтобы обеспечить согласованность стимулов для основателей проекта. Некоторые криптофонды могут согласиться или даже захотеть инвестировать только в токены.

Чтобы структурировать раунд двойного финансирования, в котором предлагаются как акции, так и токены, следует помнить о нескольких важных вещах.

Во-первых, процент выпускаемых инвестору токенов необязательно должен соответствовать проценту обыкновенных акций, предлагаемых этому инвестору. Это связано с тем, что общее количество токенов обычно распределяется среди более широкого круга заинтересованных сторон, чем обыкновенные акции. Основываясь на исследовании Лорен Стефаниан (Lauren Stephanian) и Купер Терли (Cooper Turley), оптимальная стратегия распределения токенов выделяет 35% (от общего числа токенов) команде и инвесторам, то есть заинтересованным сторонам, которые имеют доли в мире традиционных стартапов.

Поэтому в раунде двойного финансирования инвестору, получающему 5% в капитале компании, было бы разумно получить 5% от 35% токенов, выделенных акционерам, или 1,75% от общего числа токенов.

Во-вторых, цена токенов не всегда известна заранее. Хотя у команды могут быть некоторые оценки, рынок криптовалют очень сложно предсказать.

Если проект собирает средства во время медвежьего рынка, цена токена может быть установлена на достаточно низком уровне, чтобы привлечь инвесторов. При последующих продажах токенов или публичном листинге на биржах цена токена может быть многократно выше из-за смены цикла рынка. Это означает, что проект привлек своих первых инвесторов, пожертвовав выделением большего количества токенов на развитие проекта. В альтернативном сценарии, когда команда привлекает инвестиции во время бычьего рынка, ее ранние инвесторы в токены могут переплатить, если рынок снизится к моменту фактического выпуска токена.

Оба сценария не оптимальны. По этой причине стороны иногда договариваются о переменной цене токена. Например, команда может предложить своим инвесторам право на покупку токена со скидкой до следующего ценообразующего события. Таким событием может быть публичная продажа или рыночная цена при листинге токена на биржах.

В-третьих, соглашение о продаже токенов в частном раунде должно быть достаточно гибким, чтобы у команды было достаточно места для маневра. Обычно между заключением соглашения о продаже токенов и выпуском токенов проходит 12-24 месяца. За это время лучшие практики и рыночные нарративы могут измениться. Например, команда должна иметь возможность (a) изменить экономику своих токенов, выпустив более одного токена, (b) использовать другое аффилированное лицо в качестве эмитента токенов или (c) даже отказаться от своих планов по выпуску токенов.

Публичная продажа токенов обычно осуществляется с помощью платформ. Это может быть такая платформа, как Coinlist, или криптовалютная биржа. Эти платформы обычно берут на себя юридические формальности или рекомендуют для этого внешнего консультанта. Необходимо отметить, что платформы также выполняют важные функции KYC/AML и при необходимости применяют любые географические ограничения.

Последний способ распределения токенов – это эирдропы (airdrop). Стало популярным вознаграждать первых пользователей продукта токенами, выпущенными через месяцы или даже годы после запуска. В отличие от частных или публичных продаж токенов, участники эирдропа ничего не платят за получение токенов.

Хотя это должно исключить первую часть упомянутого выше теста Хоуи, SEC не всегда видит это таким образом. В частности, при рассмотрении продажи токенов, сопровождаемой интенсивной баунти-кампанией, SEC заявила: «отсутствие денежного вознаграждения за «бесплатные» акции не означает, что не было продажи или предложения о продаже для целей статьи 5 Закона США о ценных бумагах (Section 5 of the Securities Act). Скорее, «дарение» ценной бумаги — это «продажа» по смыслу Закона о ценных бумагах, когда даритель получает реальную выгоду.» (US SEC, In re Tomahawk Exploration LLC, et al., Order Instituting Administrative and Cease-and-Desist Proceedings (Aug. 14, 2018))

Однако к этому случаю следует относиться с долей скептицизма, поскольку промоутеры продажи токенов действовали довольно агрессивно в своих маркетинговых усилиях, чтобы привлечь финансирование для проекта, который иначе не привлек бы инвестиции из традиционных источников.

С 2018 года, когда SEC издала приказ в рамках вышеупомянутого разбирательства, многие проекты использовали эирдропы как способ распределения токенов среди первых пользователей. В большинстве случаев американские и некоторые другие инвесторы исключались из распределения токенов, насколько это было технически возможно.

Один из крупнейших эирдропов был проведен Uniswap в 2020 году в попытке противостоять действиям конкурирующего проекта Sushiswap. В 2021 году SEC начала расследование в отношении Uniswap Labs, организации, стоящей за протоколом. Результаты этого расследования все еще ожидаются.

4. Команда web3 стартапа

В этом разделе мы обсудим несколько вопросов, актуальных именно для web3 стартапов. Все остальные традиционные юридические рекомендации для основателей стартапов в отношении команды, конечно же, по-прежнему актуальны.

4.1. Токены для команды

Как и инвесторы web3 стартапа, так и члены основной команды обычно получают компенсацию и стимулы за счет собственных токенов проекта. Токены имеют как сходства, так и различия с обыкновенными акциями, обычно выпускаемыми для первых сотрудников – это усложняет крипто-опционные программы для сотрудников («ETOP»). Вы правильно прочитали, ETOP – что-то похожее на традиционные опционные программы на акции для сотрудников («ESOP»).

Мы не видели, чтобы кто-то использовал ETOP, но это вполне возможно, учитывая тенденцию отрасли заимствовать термины из традиционного финансового мира.

При разработке условий ETOP основатели должны учитывать следующее:

- Не следует игнорировать передовой опыт ESOP. Например, использование опционов вместо бесплатной раздачи токенов побуждает сотрудников думать об увеличении их стоимости, особенно если они уже свободно торгуются. Также, как и в ESOP, вестинг всегда является частью предложенного «пакета». В криптомире такие положения обычно называют «блокировками» («lock-up»).

- Помните о потенциальном негативном влиянии свободно продаваемых токенов на боевой дух команды. У сотрудников традиционных стартапов нет возможности следить за ценами на акции, пока компания не выйдет на IPO, на что обычно уходит 6-10 лет. В этот период они не отвлекаются на колебания цен. Напротив, сотрудники web3 проектов с торгуемыми токенами видят реакцию рынка на объявления, успехи или неудачи проекта. Хотя такая прозрачность всегда привлекательна, в то же время она отвлекает команды на ранних стадиях.

- Имейте в виду потенциальное налоговое бремя для сотрудников. Хотя прирост капитала в рамках ESOP обычно не облагается налогом до тех пор, пока компания не выйдет на IPO, получение токенов может подлежать налогообложению.

Мы не видели ни одного шаблона ETOP, которым можно было бы поделиться с вами, но планируем разработать такой open-source документ и опубликовать его в этом репозитории «Web3 Team Legal Docs».

4.2. Токены для консультантов

Практика привлечения консультантов очень распространена среди традиционных стартапов. Компания и консультант обычно используют стандартный шаблон консультанта-основателя («FAST») или его вариации. В соответствии с FAST консультант имеет право на получение акций ограниченного использования (restricted common stock) или опцион на покупку обыкновенных акций.

Web3 проекты, которые уже имеют токены или рассматривают возможность их выпуска в будущем, обычно предлагают своим консультантам только токены или комбинацию токенов и акций. Опытные консультанты предпочтут последнее (акции и токены вместе) подобно венчурным фондам, которые инвестируют как в акции, так и в токены, как обсуждалось в предыдущей главе.

Если вы планируете предлагать своим консультантам как акции, так и токены, вам может пригодиться FAST Token Addendum.

4.3. Инсайдерская торговля

Мир web3 и крипты известен своей ликвидностью. У многих проектов есть свои собственные токены, которые котируются и торгуются на глобальных криптобиржах круглосуточно и без выходных, или через децентрализованные протоколы обмена (децентрализованные биржи).

Это делает рынок уязвимым для манипулирования и инсайдерской торговли. Чтобы свести к минимуму такие риски внутри команды, рекомендуется с первого дня принять и внедрить внутреннюю политику по инсайдерской торговле. Пример такой политики доступен здесь.

4.4. Делегирование криптоактивов

Иногда вам нужно передавать криптоактивы вашего проекта какому-либо лицу. Например, бухгалтеру может потребоваться конвертировать часть собственных токенов проекта в стейблкойны для выплаты зарплаты. Или команде по маркетингу нужна будет криптовалюта для выполнения операций в сети, допустим для выпуска NFT.

В приведенных выше случаях целесообразно подписать с вашими сотрудниками простые соглашения о делегировании или управлении криптой, чтобы формализовать отношения и распределить риски. Вы можете использовать для этих целей наш шаблон Internal Crypto Funds Management Agreement на Github. Обратите особое внимание на положения, касающиеся процедур, отчетности и ответственности.

5. Интеллектуальная собственность web3 стартапа

В этом заключительном разделе мы очень кратко рассмотрим две конкретные темы, связанные с интеллектуальной собственностью («IP») в мире web3. Тем не менее IP-аспект web3 развивается очень быстро, и в будущем мы будем публиковать больше материалов по этой теме. Больше материалов по web3 IP смотрите в подборке Web3 IP Hub. Кроме того, прочитайте наш путеводитель для основателей стартапов, чтобы узнать больше о традиционных товарных знаках, патентах и авторских правах.

5.1. NFT и интеллектуальная собственность

В последнее время на вопросы права интеллектуальной собственности в связке с невзаимозаменяемыми токенами («NFT») стали обращать большее внимание из-за их бума в последние пару лет. NFT представляют собой уникальные цифровые токены с метаданными, которые содержат URL-адреса на изображения. Такие изображения обычно хранятся на всевозможных облачных сервисах, таких как AWS, или в распределенных системах, таких как IPFS. NFT могут содержать ссылку на другие цифровые файлы, такие как музыка или видео, но в рамках этой статьи мы сосредоточимся только на изображениях.

При использовании NFT с изображениями обычно возникает два вопроса. Первый вопрос заключается в том, нужно ли получать разрешение от третьей стороны для создания NFT со ссылкой на изображение и авторские права этой третьей стороны? Краткий ответ: да. Владелец авторских прав имеет исключительные права на воспроизведение, адаптацию, публикацию, исполнение и демонстрацию своего изображения. По нашему мнению, это включает в себя «минтинг» или создание токена NFT, который содержит ссылку на изображение, защищенное авторским правом.

Более того, если вы посмотрите на условия основных NFT платформ, большинство из них закрепляют, что пользователи должны получить все права или лицензии, необходимые для создания NFT. Также обычно предусмотрена процедура, с помощью которой владелец авторских прав может удалить NFT, нарушающие его права.

Известно о нескольких продолжающихся судебных баталиях, связанных с NFT, включая судебный процесс Miramax против Квентина Тарантино из-за его коллекции NFT, основанной на неопубликованных сценах из «Криминального чтива».

Второй вопрос, а точнее несколько вопросов, касаются продажи и передачи NFT. Что происходит с юридической точки зрения, когда NFT продается? Приобретает ли покупатель NFT какие-либо права на изображение?

Покупка и владение NFT по определению не дает никаких авторских (исключительных) прав владельцу токена, если иное не указано в условиях или соглашении, регулирующем продажу.

Например, условия NBA Top Shot Moments предоставляют лицензию на использование, копирование и показ приобретенных моментов исключительно для личного некоммерческого использования; в то время как CryptoPunk предположительно продавались по так называемой лицензии Nifty, которая позволяет коммерциализировать изображение NFT с доходом до 100 000 долларов США в год.

Поэтому, если вы планируете выпустить коллекцию NFT, заранее подумайте о применимых условиях. Если вы планируете приобрести NFT и, например, производить товары на основе NFT, обязательно ознакомьтесь с его условиями.

5.2. Смарт-контракты с открытым кодом

Открыто публиковать свои смарт-контракты, как например, смарт-контракт Uniswap v3 Core, для криптопроектов стало практически стандартом. Естественно, это может привести к появлению форков и клонов. Чтобы ограничить таких подражателей и создать конкурентное преимущество, некоторые проекты публикуют свой исходный код под более строгими лицензиями.

Например, смарт-контракты Uniswap подпадают под действие трех разных лицензий, а именно Стандартной общественной лицензии GNU, лицензии MIT и Business Source License. Последняя лицензия ограничивает несанкционированное использование исходного кода в течение первых двух лет после публикации.

* * *

Мы надеемся, что этот гайд поможет сориентироваться в новых юридических проблемах, связанных с динамичным миром web3. Если у вас остались какие-либо вопросы или идеи по улучшению гайда, напишите нам по адресу crypto@buzko.legal. Подпишитесь на нашу новостную web3 рассылку, чтобы получать уведомления об обновлениях гайда и новостях из мира web3.

Гайд подготовлен Романом Бузько, Евгением Красновым, Филиппом Петкевичем и Василием Агатеевым.

Закрытая рассылка о праве и сделках в эпоху технологического суверенитета

Подписаться

.webp)

.webp)