За последние годы мы написали много статей на тему опционных программ, как посвященных лучшим зарубежным практикам, так и возможностям их адаптации в РФ, и даже записали вебинар на эту тему. Практика в этом вопросе привела нас к выводу о том, что делать опционные программы в России не так просто как Европе и США, но все же это не повод от них отказываться как минимум потому, что:

- программы мотивации сотрудников через опционы доказывают свою полезность во всем мире;

- опционные программы реально работают на мотивацию и удержание сотрудников;

- мотивация сотрудников через опционы обходится работодателю дешевле, чем иные способы мотивации, например, через премии (как в виде прямых затрат, так и в виде налоговой нагрузки).

Можно привести еще немало аргументов «за», но в России по-прежнему одним из самых весомых аргументов «против» является вопрос подготовки документации для внедрения опционных программ. В отличие от многих других стран, в России до сих пор нет типовой документации для опционных программ для ключевых сотрудников ООО (как и в АО, но сегодня не об этом).

На наш взгляд, существует как минимум три основных формата структурирования опционных программ в ООО, что в свою очередь порождает вопрос выбора. В этой статье мы хотим помочь разобраться в критериях выбора и сделать универсальный алгоритм для принятия решения.

Виды опционных программ

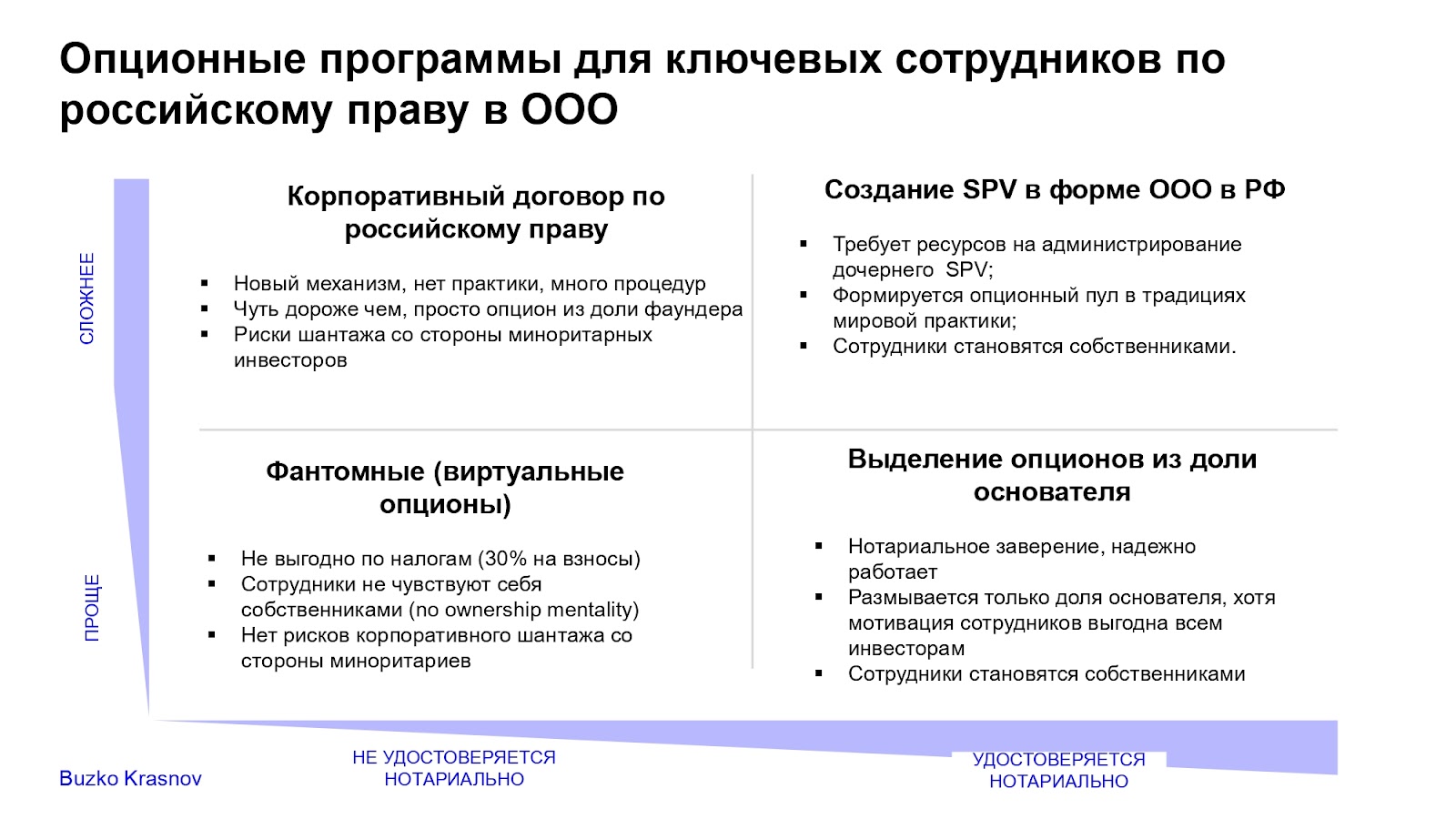

Ранее традиционно мы выделяли четыре вида опционных программ и разработали вот такую схему:

Это самые распространенные варианты. Среди них наиболее экзотический вариант — это структурирование опционной программы через создание SPV (будь то российская или зарубежная компания). Экзотическими мы их считаем потому, что довольно сложно обосновать необходимость создания отдельной компании для целей формирования опционного пула. В нашей практике это случалось всего несколько раз и всегда было обусловлено требованиями уже имеющихся в компании договоренностей между фаундерами и инвесторами. В одном случае инвестор настоял на таком формате опционной программы в корпоративном договоре, заключенном при предоставлении финансирования.

Далее мы будем рассматривать все приведенные на схеме форматы, за исключением программы с использованием SPV.

Кстати, про различные налоговые последствия опционных программ читайте в путеводителе у нас на сайте. Этот критерий выбора отдельно рассматривать в статье ниже мы не будем, но налоговая нагрузка той или иной программы может помочь вам выбрать наиболее оптимальный вариант.

Критерии и дерево принятия решений

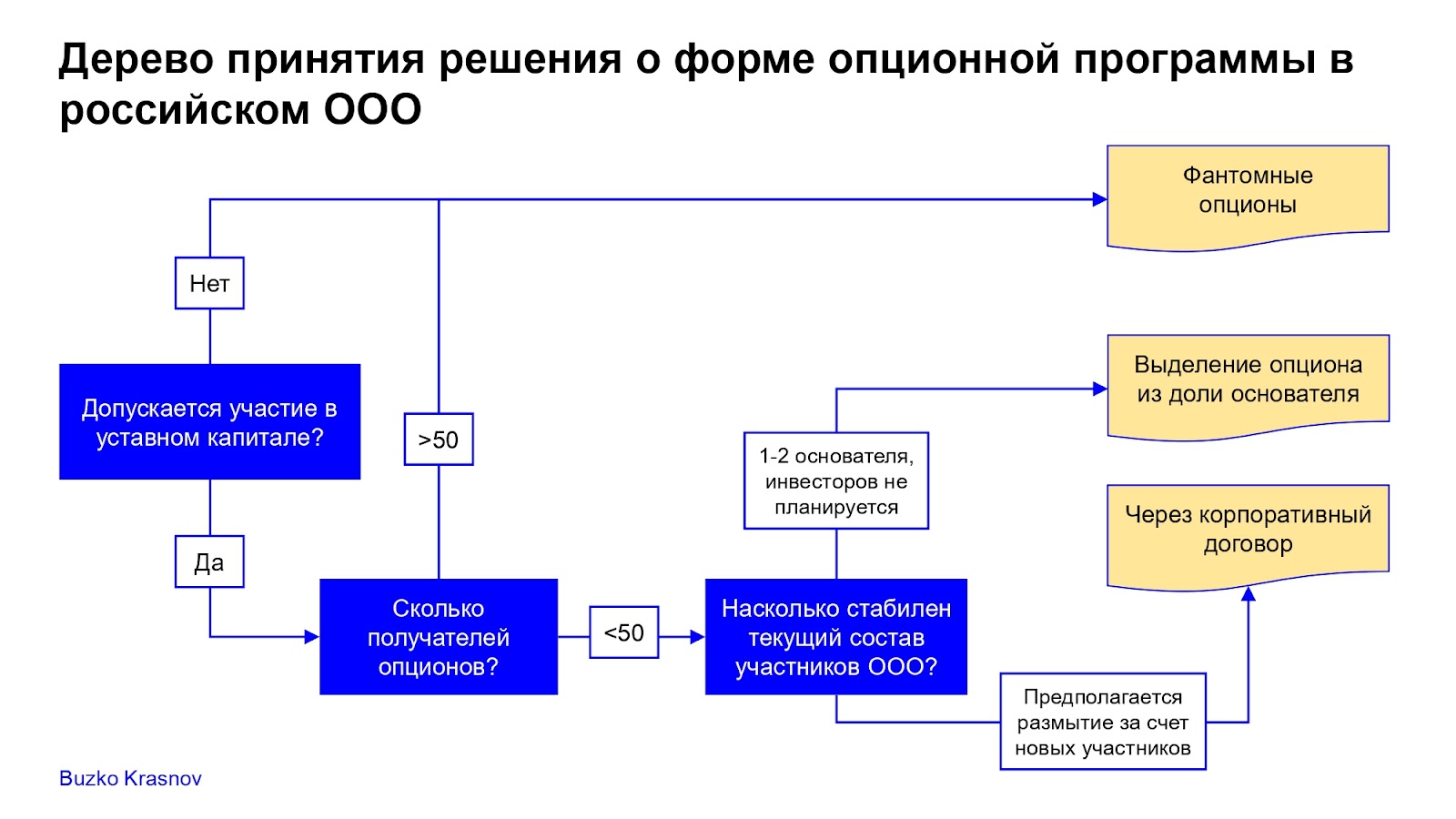

Давайте рассмотрим самые распространенные критерии и в конце сведем их в одном дереве принятии решений.

Количество получателей опционов

Максимальное количество участников ООО не может превышать 50. Если опционная программа предполагает мотивацию большего количества человек, то нужно рассматривать только фантомные опционы. В качестве альтернативы можно сразу думать о реорганизации в АО или иностранной юрисдикции – но об этом в следующий раз, сегодня говорим о простом ООО в России.

Участие в уставном капитале компании

По итогам общения с десятками, если не сотнями компаний, которые хотели ввести опционные программы для ключевых сотрудников в России, мы приходим к выводу, что одним из первоочередных критериев является готовность собственников компании впускать сотрудников в состав участников компании.

Этот нюанс особенно болезненно проявляется в России, где у собственников бизнеса до сих пор свежи воспоминания об историях рейдерского захвата и шантажа со стороны миноритарных акционеров.

На основании нашего опыта работы в других юрисдикциях, в первую очередь в США, мы можем сказать, что там об этом едва ли кто-то задумывается. И дело не в том, что собственники бизнеса в США такие доверчивые, или что сотрудники такие белые и пушистые. Дело в первую очередь в том, что миноритарные акционеры американской C-corp имеют очень ограниченные права, в отличие от миноритарных участников ООО. Это нивелирует риски злоупотреблений.

С нашей точки зрения, в России этот критерий также должен уйти в прошлое, потому что после реформы 2014 года корпоративное законодательство является достаточно гибким и позволяет снять все риски злоупотреблений за счет заключения корпоративного договора с миноритарными участниками.

Тем не менее, если собственник бизнеса по тем или иным соображениям не допускает мысли о том, что ключевые сотрудники могут войти в капитал компании, то из трех предложенных форм опционных программ подходят только фантомные опционы.

В случае с фантомными опционами сотрудники не приобретают никаких корпоративных прав. По факту они просто получают премию в размере, который определяется по формуле, как если бы они владели долями или акциями компании (т.е. получают от фаундера часть дохода, приходящегося на доли или акций, и таким образом приобретают свою «фантомную долю» в компании). По сути, фантомные опционы можно считать разновидностью программ премирования.

Если же участие сотрудников в уставном капитале ООО вполне допускается, то выбор сводится к одному из двух вариантов: опцион из доли основателя или заключение корпоративного договора. Разница между этими вариантами приводит нас к следующему критерию выбора.

Стабильность состава участников ООО и математика размытия долей

Размытие долей при выделении опционов сотрудникам произойдет в любом случае, но математика размытия в двух вариантах программ будет разной. Поэтому на выбор между опционом из доли основателя и корпоративным договором влияет стабильность состава участников.

В случае если состав участников ООО стабилен и состоит из 1-2 фаундеров (или фаундера и инвестора ранней стадии), и масштабный раунд инвестиций с вхождением инвесторов в уставный капитал не планируется, то оптимальным вариантом будет выделение опционов из доли основателя. Юридически это оформляется через нотариальное удостоверение соглашения о предоставлении опциона на заключение договора купли-продажи доли в ООО (ст. 429.2 ГК РФ), по которому основатель дает сотруднику возможность выкупить долю при наступлении определенных в соглашении условий. Этими условиями можно сделать классический вестинг, KPI и другое. При такой модели выдачи опционов, когда у сотрудника возникнет право выкупить долю, размоется только доля основателя, который выдал опцион. При этом мотивация сотрудников выгодна всем участникам ООО, в том числе инвесторам. Именно по этой причине при нестабильном или большом составе участников в компании мы не рекомендуем этот вариант структурирования мотивационных программ.

В случае противоположном описанному выше, если в компании 3-5 фаундеров, привлечено некоторое количество инвесторов (или это планируется), то лучше выбрать вариант со структурированием опционной программы через корпоративный договор. Юридически получение сотрудником доли в капитале компании происходит через заявление сотрудника об увеличении уставного капитала компании за счет его вклада и принятия в ООО. Это право прописывается в корпоративном договоре, как и корреспондирующая обязанность фаундеров проголосовать за увеличение уставного капитала по такому заявлению, если сотрудник выполнил установленные для него условия получения доли (вестинг, KPI и другое).

В таком варианте при вхождении сотрудника в уставный капитал компании пропорционально размоются доли всех участников компании в процентном выражении (на уменьшение действительной стоимости доли это не повлияет). Соответственно, привлечение новых инвесторов в капитал компании при такой мотивационной программе не будет ставить проблему непропорционального размытия долей фаундеров.

Рассуждения о критериях выбора опционной программы приводят нас к составлению довольно простого алгоритма принятия решений, который выглядит следующим образом:

Решение вопроса о том, как будет выглядеть в итоговом варианте ваша опционная программа и что именно она будет включать, не закончится на прохождении указанного алгоритма. На нашей практике есть около 20-30 переменных ключевых условий, по которым собственникам нужно будет принять решение, чтобы сформировать окончательные параметры опционной программы для ключевых сотрудников. Опросник для ответа на эти вопросы мы опубликуем в ближайшие недели у нас на сайте. Подписывайтесь на наш канал, чтобы следить за последними новостями.

Закрытая рассылка о праве и сделках в эпоху технологического суверенитета

Подписаться

.webp)

.webp)